Toàn cảnh thị trường bán lẻ Việt Nam & Xu hướng tiêu dùng 2022

Nhìn lại toàn cảnh thị trường phân phối, bán lẻ Việt Nam và đánh giá xu hướng tiêu dùng trong tương lai dài hạn.

Bài viết dựa trên Báo cáo Vietnam Insight 2022 của Kantar (công ty chuyên nghiên cứu thị trường) khảo sát trên số liệu thực tế:

- Hồ sơ cung cấp thông tin theo dõi liên tục từ năm 2002 đến nay.

- Khảo sát thực tế mua hàng trên 100 danh mục hàng tiêu dùng nhanh.

- Hơn 940.000 lượt mua hàng năm tại 4 thành phố trọng điểm (HN, HCM, Đà Nẵng, Cần Thơ) và nông thôn Việt Nam.

Nội dung chính:

Phần 1: Tác động của Covid-19 lên nền kinh tế – xã hội

Phần 2: Toàn cảnh bức tranh thị trường bán lẻ

Phần 3: Xu hướng tiêu dùng 2022 phân theo ngành hàng (Đồ uống dinh dưỡng; Sản phẩm vệ sinh; Sản phẩm hỗ trợ nấu ăn; Đồ uống không cồn; Mỹ phẩm làm đẹp,...)

Phần 4. Chiến lược kênh phân phối

Phần 5. Insight người tiêu dùng Việt Nam Tết 2022

Mong rằng bài viết sau đây có thể hỗ trợ doanh nghiệp của bạn định hình lại chiến lược kinh doanh trong năm 2022.

1. “Bóng đen” Covid-19 tiếp tục bao trùm nền kinh tế – xã hội

1.1. Tác động vào tình hình kinh tế & việc làm

- Tăng trưởng GDP Việt Nam năm 2021 giảm xuống 2%.

- Chỉ số sản xuất công nghiệp giảm 5,5%, xuất khẩu tháng 9 sụt giảm 0,6% tương đương 27 tỉ USD

- Khoảng 90.000 doanh nghiệp tạm ngừng hoạt động hoặc phá sản trong 9 tháng đầu năm.

- Tỷ lệ thất nghiệp đã tăng lên 3,43% trong quý III

Tuy nhiên nhờ lệnh gỡ bỏ giãn cánh xã hội vào tháng 10, nền kinh tế Việt Nam được kỳ vọng sẽ dần phục hồi trong những tháng tới.

1.2. Tác động đến tâm lý của người tiêu dùng

- Niềm tin của người tiêu dùng vào nền kinh tế giảm thấy rõ mặc dù thực tế giữa tháng 9 trở đi đã có khởi sắc. Người có thu nhập càng thấp thì càng bi quan.

- Về sức khỏe tài chính: Hơn một nửa số hộ gia đình hiện đang gặp khó khăn – đạt mức cao nhất mọi thời đại trong ba năm qua. Điều này có nhiều khả năng ảnh hưởng đến hành vi mua sắm trong dịp Tết.

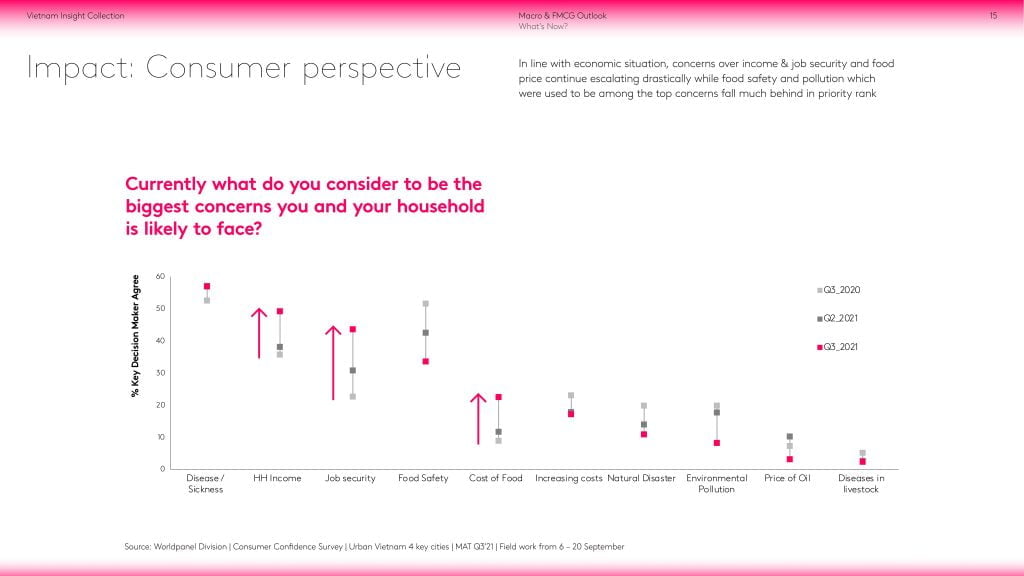

- Nỗi lo lắng về thu nhập và tăng giá lương thực lên ngôi, vấn đề ô nhiễm và an toàn thực phẩm vốn được coi là những mối quan tâm hàng đầu bị tụt lại nhiều so với thứ hạng ưu tiên

Điều gì đang là mối quan tâm lớn nhất của bạn và gia đình bạn có thể phải đối mặt? (Bệnh tật / ốm đau; Thu nhập; Đảm bảo công việc; An toàn thực phẩm; Chi phí thức ăn, Môi trường/ Thiên tai, Sự ô nhiễm; Giá dầu;…)

Điều gì đang là mối quan tâm lớn nhất của bạn và gia đình bạn có thể phải đối mặt? (Bệnh tật / ốm đau; Thu nhập; Đảm bảo công việc; An toàn thực phẩm; Chi phí thức ăn, Môi trường/ Thiên tai, Sự ô nhiễm; Giá dầu;…)

1.3. Tác động đến hành vi chi tiêu

- Phần lớn người tiêu dùng tiết kiệm chi tiêu và chỉ mua những mặt hàng thiết yếu, trong đó thực phẩm là ưu tiên số 1, sau đó đến sữa và dụng cụ hỗ trợ nấu ăn. Chi tiêu cho chăm sóc cá nhân, đặc biệt là đối với các mặt hàng làm đẹp giảm.

- Người dân đi mua sắm ít hơn nhưng chi tiêu nhiều hơn trên mỗi chuyến đi.

- Tăng chi tiêu trên kênh mua sắm online và minimart.

Như vậy, dưới tác động của đại dịch, chúng ta đang chứng kiến những thay đổi theo từng giờ của thị trường bán lẻ. Chuyển động đó đang diễn ra như thế nào? Các doanh nghiệp phân phối cần làm gì tiếp theo? Cùng MobiWork khái quát lại toàn cảnh bức tranh thị trường bán lẻ 2021 qua những điểm tin đáng chú ý.

2. Toàn cảnh bức tranh thị trường bán lẻ

2.1. FMCG lên ngôi

Làn sóng Covid lần thứ 4 cùng với các biện pháp giãn cách xã hội nghiêm ngặt trong thời gian khá dài, nhu cầu mua mang về và tích trữ dâng cao dẫn đến việc chi tiêu cho FMCG (hàng tiêu dùng nhanh) tăng vọt. Tuy nhiên không phải danh mục nào trong ngành FMCG cũng tăng trưởng mạnh.

- Thực phẩm đóng gói được mua nhiều nhất

- Tiếp theo lần lượt là dụng cụ hỗ trợ nấu ăn, thực phẩm tiện lợi, sữa và các mặt hàng liên quan đến vệ sinh, chăm sóc nhà cửa.

- Trong khi đó, sản phẩm chăm sóc cá nhân, làm đẹp và nước ngọt – đồ uống có cồn lại giảm.

Chi tiêu FMCG cho tiêu dùng nội địa tăng mạnh do phản ứng với các biến động phức tạp của COVID-19, đặc biệt là ở thành thị.

Chi tiêu FMCG cho tiêu dùng nội địa tăng mạnh do phản ứng với các biến động phức tạp của COVID-19, đặc biệt là ở thành thị.

Tuy nhiên tùy thuộc vào tình hình Covid, FMCG sẽ có các kịch bản tăng trưởng khác nhau như sau:

- Tần suất đi mua sắm ít hơn nhưng chi tiêu nhiều hơn cho mỗi chuyến đi. Điều này cho thấy cả thách thức và cơ hội đối với các thương hiệu trong việc thu hút người mua sắm tại các cửa hàng.

- Mặc dù người dân đang chi tiêu nhiều hơn, nhưng họ không mua nhiều danh mục hàng hóa hơn mà chủ yếu chỉ tập trung vào thực phẩm, sữa, dụng cụ, nấu ăn, chăm sóc nhà cửa,…

- Các thương hiệu gặp khó khăn hơn để duy trì mức độ trung thành của người mua. Giải pháp đề ra là liên tục đổi mới sản phẩm để giữ chân người tiêu dùng gắn bó với nhãn hàng.

2.2. Minimart và mua sắm online giữ “thế thượng phong”

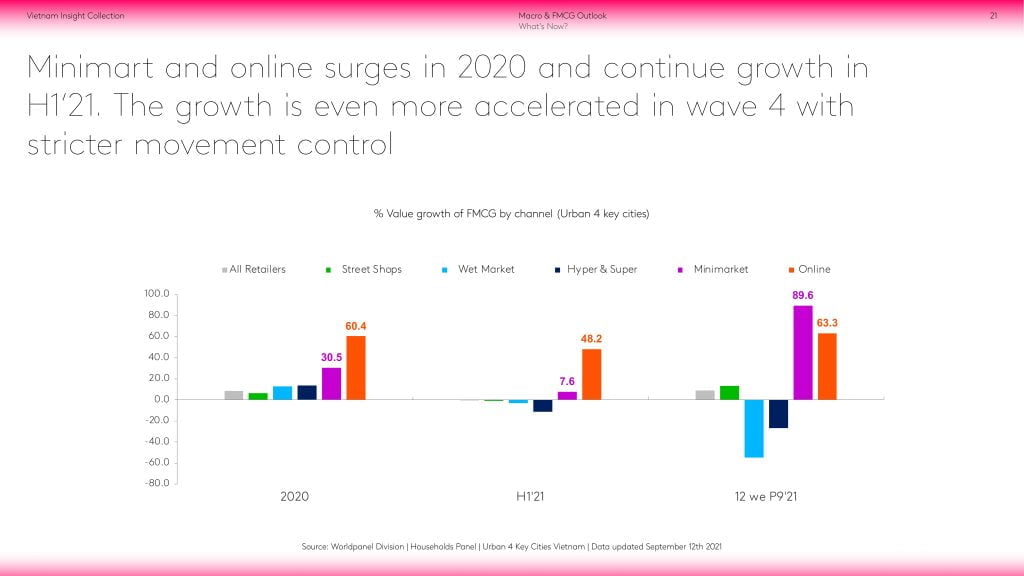

Minimart (siêu thị nhỏ) và mua sắm trực tuyến tăng mạnh vào năm 2020 và tiếp tục tăng trưởng trong 6 tháng đầu năm 2021.

Minimart (siêu thị nhỏ) và mua sắm trực tuyến tăng mạnh vào năm 2020 và tiếp tục tăng trưởng trong 6 tháng đầu năm 2021.

Nhìn vào biểu đồ trên ta thấy, chỉ riêng trong năm 2021, tại 4 thành phố lớn,

- Kênh minimarket (siêu thị nhỏ) đạt 89.6% tăng 82% so với đầu năm và kênh mua sắm online đạt 63.3% tăng 15.1%.

- Kênh đại siêu thị và chợ bán đồ tươi sống tăng trưởng âm lần lượt khoảng -30% và -50%

Như vậy, siêu thị nhỏ và kênh online với nhiều lợi thế về khả năng tiếp cận và khả năng phân phối đã được tăng tốc trong thời gian cuối năm. Hai kênh này cũng sẽ sớm “phủ sóng” ở cả nông thôn Việt Nam.

3. Xu hướng tiêu dùng 2022 phân theo ngành hàng

3.1. Đồ uống dinh dưỡng

Xu hướng đáng chú ý trong hành vi tiêu dùng:

- Đồ uống tăng cường miễn dịch, bổ sung chất dinh dưỡng được lựa chọn nhiều hơn chứng tỏ sức khỏe và hệ thống miễn dịch là mối quan tâm hàng đầu của người dân.

- Các hộ gia đình có thu nhập cao hơn sẽ chi tiêu nhiều hơn cho đồ uống dinh dưỡng.

- Chi tiêu cho đồ uống dinh dưỡng của các hộ gia đình có con nhỏ thường tăng trong thời kỳ Covid ở cả hai khu vực thành thị và nông thôn.

- Đối với nhóm không phải định dạng lỏng, sữa bột và sữa đặc có đường là sản phẩm được dự trữ nhiều nhất.

Xu hướng về kênh mua sắm: Đối với đồ uống dinh dưỡng, siêu thị nhỏ, chuỗi cửa hàng mẹ và bé kênh MT và Online được hưởng lợi nhiều nhất:

- Minimarket (Siêu thị nhỏ) đạt 69%

- MT Baby Product Specialty (Chuỗi cửa hàng mẹ và bé) đạt 79%

- Online (Mua sắm trực tuyến) đạt 51%

Xu hướng phát triển của các brand đồ uống dinh dưỡng: Thương hiệu mới; Thức uống ít đường; Hương vị mới.

– Thương hiệu mới: Năm 2021, danh mục đồ uống dinh dưỡng chứng kiến mức độ thâm nhập thị trường ngoạn mục của 3 sản phẩm:

- Kun Fruity Milk (tại thành thị đạt 30%, nông thôn đạt 11%)

- Kun CMB (tại thành thị đạt 28%, nông thôn đạt 23%)

- Sữa tiệt trùng Dalat Milk (tại thành thị đạt 35%, nông thôn chưa có thị phần)

- Thức uống ít đường: Danh sách các sản phẩm dựa trên tỷ lệ thâm nhập ngày càng tăng:

- Fami ít đường (42%)

- Milo ít đường (28%)

- TH True Milk ít đường (6%)

– Hương vị mới: Danh sách sản phẩm có hương vị mới ra mắt thành công hàng đầu

- Sữa chua nếp cẩm Vinamilk

- Sữa chua dâu tây Vinamilk

- Sữa Vinamilk óc chó

- Sữa chua uống nha đam Vinamilk

- Sữa trái cây vị chuối Vinamilk

- Probi vị blueberry

- Yomost bạc hà & việt quất

- Susu IQ táo nho

- Sữa Fami Go

3.2. Sản phẩm vệ sinh

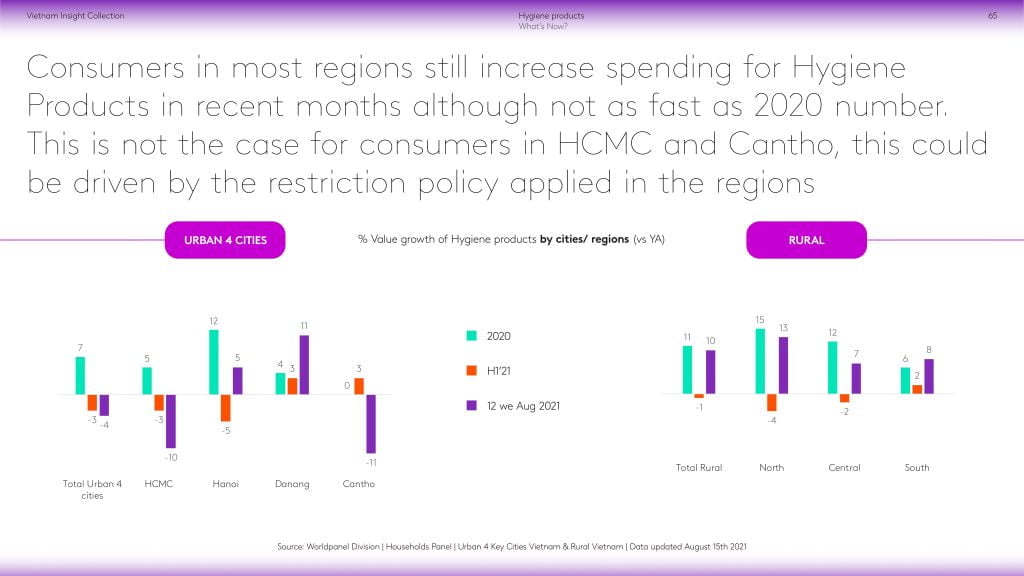

Mức tăng chi tiêu cho sản phẩm vệ sinh khá khiêm tốn trong làn sóng Covid lần 4

Mức tăng chi tiêu cho sản phẩm vệ sinh khá khiêm tốn trong làn sóng Covid lần 4

Xu hướng đáng chú ý trong hành vi tiêu dùng:

- Sản phẩm vệ sinh vẫn đang cho thấy sự tăng trưởng (mặc dù thấp hơn so với năm 2020)

- Theo nhân khẩu học, người tiêu dùng ở Hồ Chí Minh và Cần Thơ giảm chi tiêu cho các sản phẩm vệ sinh.

- Nhóm người tiêu dùng ở nông thôn đang góp phần thúc đẩy tăng trưởng ngành khi ngày càng nhiều người dân nông thôn quan tâm đến sản phẩm vệ sinh hơn.

- Tuy mức chi tiêu cho sản phẩm vệ sinh tăng trưởng khá khiêm tốn nhưng vẫn có 1 số nhóm sản phẩm được quan tâm nhiều như: Nước rửa tay, nước súc miệng, nước tẩy rửa, khăn giấy/ khăn ăn,…

Xu hướng về kênh mua sắm: Siêu thị nhỏ, cửa hàng tiện lợi và kênh online vẫn được ưu tiên hơn.

Xu hướng phát triển: Có 4 điều quan trọng chính các nhãn hàng cần chú ý trong chiến lược phát triển sắp tới:

- Duy trì mức giá:

- Cạnh tranh bằng khuyến mãi

- Đưa sản phẩm lên thương mại điện tử

- Sự trỗi dậy của các thương hiệu nhỏ

3.3. Sản phẩm hỗ trợ nấu ăn

NTD chi tiêu cao hơn và mua nhiều sản phẩm hỗ trợ nấu ăn hơn trong mỗi chuyến đi. Điều này thể hiện rõ nhất ở thành thị

NTD chi tiêu cao hơn và mua nhiều sản phẩm hỗ trợ nấu ăn hơn trong mỗi chuyến đi. Điều này thể hiện rõ nhất ở thành thị

Xu hướng đáng chú ý trong hành vi tiêu dùng:

- Do nhu cầu nấu ăn tại nhà tăng, NTD sẵn sàng chi tiêu cao hơn và mua nhiều sản phẩm hỗ trợ nấu ăn hơn trong mỗi chuyến đi.

- Nhìn chung, tất cả các thành phố và khu vực đều bị ảnh hưởng bởi làn sóng Covid mới nhất. Tuy nhiên, tình hình nghiêm trọng hơn ở các thành phố lớn, do đó nhu cầu dự trữ hàng hóa rõ ràng hơn ở nông thôn.

- Trong làn sóng Covid thứ nhất, hành vi tích trữ sản phẩm hỗ trợ nấu ăn chỉ xảy ra ở những gia đình có thu nhập cao. Còn trong làn sóng Covid lần 4, tất cả các nhóm thu nhập đều cho thấy sự tăng trưởng đáng kể về nhu cầu về ngành hàng này.

- Người mua sắm trẻ tuổi là đối tượng khách hàng tiềm năng bởi họ thích sự nhanh chóng tiện lợi mà các gia vị đóng gói mang lại VD như sốt ướp thịt nướng, gia vị kho cá, sốt chấm,…

Xu hướng về kênh mua sắm: 60% giá trị doanh thu đến từ cửa hàng bán lẻ kênh GT

- Đối với sản phẩm hỗ trợ nấu ăn, cửa hàng bán lẻ vẫn là kênh chủ chốt đóng góp tới xấp xỉ 60% giá trị doanh thu. Trong biểu đồ ta thấy, cửa hàng bán lẻ kênh GT giữ mức tăng trưởng khá ổn định trong 3 năm 2019-2021 lần lượt là 55.8%, 55.1%, 57.8%.

- Siêu thị nhỏ ngày càng đóng vai trò quan trọng hơn.

- Kênh online vẫn còn nhỏ nhưng là một kênh đầy hứa hẹn do người mua hàng luôn mong muốn tìm kiếm sự tiện lợi.

Xu hướng phát triển: Sản phẩm hỗ trợ nấu ăn dự kiến sẽ còn nhiều cơ hội để phát triển hơn nữa ở cả thành thị & nông thôn trong 3 năm tới.

3.4. Đồ uống không cồn

Xu hướng đáng chú ý trong hành vi tiêu dùng:

- Nhóm người trên 30 tuổi giảm mua đồ uống không cồn trong thời gian Covid do tiết kiệm chi tiêu. Tuy nhiên, họ vẫn là nhóm khách hàng tiềm năng khi có xu hướng tái mua trong tương lai.

- Có sự dịch chuyển từ xu hướng mua đồ uống OOH (đồ uống thường được sử dụng khi ra ngoài: nước tăng lực, nước đóng chai,..) sang IH (đồ uống thường được sử dụng tại nhà: trà, nước trái cây,..).

- Đồ uống nói chung nằm trong top 10 sản phẩm được lựa chọn nhiều nhất để làm quà tặng dịp Tết. Trong đó danh mục đồ uống không cồn, đặc biệt là nước giải khát, nước tăng lực vẫn hứa hẹn tiềm năng tăng trưởng cao.

Xu hướng về kênh mua sắm:

- Trái ngược với các danh mục khác, tiệm tạp hóa là kênh mua sắm được ưu tiên với đồ uống không cồn.

- Trên kênh MT, đồ uống không cồn ít thấy xuất hiện trong giỏ hàng của Shopper hơn.

Xu hướng phát triển: Tuy nửa cuối năm 2021, đồ uống không cồn bị ảnh hưởng doanh thu bởi dịch bệnh nhưng trong dài hạn, chi tiêu cho đồ uống không cồn vẫn có xu hướng tăng ở cả thành thị và nông thôn.

4 xu hướng phát triển đáng chú ý:

#1. Quà tặng dịp Tết:

Theo khảo sát, tại thành thị, quà tặng đi biếu Tết được lựa chọn có trà/ cà phê xếp thứ 6, tại nông thôn nước có gas xếp thứ 3.

Theo khảo sát, tại thành thị, quà tặng đi biếu Tết được lựa chọn có trà/ cà phê xếp thứ 6, tại nông thôn nước có gas xếp thứ 3.

Tết đóng vai trò quan trọng trong thị trường đồ uống không cồn. Do đó, điều quan trọng đối với các nhà sản xuất là phải đảm bảo sản phẩm phù hợp với cả nhu cầu tặng quà và sử dụng dụng thực tế của người tiêu dùng.

#2. Sự đa dạng về hương vị: Hương vị mới nổi bật 2021:

- Nhóm trà đóng chai nổi bật nhất là Trà đen C2 vị đào và vị vải

- Nhóm nước ngọt có ga nổi bật nhất là Nước Ngọt Mirinda vị soda kem (Tỷ lệ dùng thử 10.5% sau 1 năm thâm nhập thị trường – đạt tốc độ x2 loại sản phẩm cũ)

- Nhóm nước tăng lực & nước bổ sung điện giải nổi bật nhất là: Nước tăng lực Warrior hương nho và Revive vị chanh muối ( Tỷ lệ dùng thử 7,3% sau khi ra mắt 1 năm, tỉ lệ mua lại 40%)

#3. Tiếp cận khách hàng tại siêu thị nhỏ

Dẫn đầu xu hướng phải kể đến sự ra đời của các ki-ốt Phúc Long ngay trong cửa hàng Vinmart+

#4. Sức khỏe trở thành mối quan tâm hàng đầu

Trong tất cả các động lực mua đồ uống thì sức khỏe chiếm 13%. 79% người tiêu dùng chấp nhận chi trả cao hơn để mua đồ uống có lợi cho sức khỏe. Vì vậy, cũng dễ hiểu khi 2 nhóm sản phẩm ngày càng phổ biến trong danh mục đồ uống không cồn là sản phẩm tăng cường sức khỏe, tăng miễn dịch và đồ uống ít đường, đồ uống cho người ăn kiêng

3.5. Mỹ phẩm làm đẹp

Làn sóng dịch lần thứ 4 tác động tiêu cực đến lĩnh vực làm đẹp. Tuy nhiên, dấu hiệu phục hồi nhỏ được ghi nhận vào tháng 9.

Làn sóng dịch lần thứ 4 tác động tiêu cực đến lĩnh vực làm đẹp. Tuy nhiên, dấu hiệu phục hồi nhỏ được ghi nhận vào tháng 9.

Xu hướng đáng chú ý trong hành vi tiêu dùng:

- Bất chấp sự tăng tốc trong nửa đầu năm 2021, tất cả các sản phẩm làm đẹp chứng kiến sự sụt giảm đáng kể trong chi tiêu dưới tác động của làn sóng dịch mới nhất.

- Không chỉ nhóm người có thu nhập thấp, nhóm người trên 30 tuổi có thu nhập khá cũng cắt giảm chi tiêu cho mỹ phẩm làm đẹp. TP. HCM đạt mức giảm sâu nhất (-54%) trong 6 tháng đầu năm 2021.

Xu hướng về kênh mua sắm:

- Siêu thị lớn bị sụt giảm doanh thu đáng kể chạm ngưỡng thấp nhất trong 2 năm qua.

- Kênh mua sắm online được ưa chuộng hơn cả vì sự tiện lợi nó mang lại.

Xu hướng phát triển:

- Sản phẩm thân thiện với môi trường: Các sản phẩm thuần chay, chiết xuất tự nhiên, không cồn, không thử nghiệm trên động vật đang trở thành xu hướng lớn.

- Chiến lược dài hạn cho kênh online: là kênh tối ưu hóa mọi điểm chạm với khách hàng trong bối cảnh cạnh tranh cao. Các thương hiệu cần đẩy mạnh trade marketing trên các kênh TMĐT, Facebook, Tiktok, Instagram,… thông qua các KOL như Trinh Phạm, Võ Hà Linh, Anh Phương, Chloe Nguyễn, Mai Vân Trang,…

- Cao cấp hóa sản phẩm: Cung cấp những trải nghiệm dùng thử, áp dụng công nghệ tân tiến phát triển sản phẩm mới, giới thiệu kích lớn hơn cho sản phẩm sử dụng hàng ngày,… đều là những chiến lược được hướng tới.

4. Chiến lực kênh

Điểm tin chính:

- Kênh phân phối truyền thống (GT) vẫn là kênh chủ đạo, đóng góp lớn nhất cho sự tăng trưởng trong khu vực.

- Kênh trực tuyến vẫn còn khá “sơ khai”, nhưng tiềm năng lớn.

- Tốc độ mới mới các siêu thị mini, cửa hàng nhỏ rầm rộ.

- Các đại siêu thị đang mất dần vị thế và suy giảm trên tất cả các thị trường.

Bối cảnh kênh phân phối – bán lẻ tại Việt Nam hầu hết giống với Đông Nam Á. Ở Việt Nam, song song với kênh GT vẫn đóng vai trò trụ cột thì kênh online và siêu thị mini đang dần lớn mạnh. Đặc biệt dịch Covid-19 là chất xúc tác quan trọng cho xu hướng này.

Như vậy, doanh nghiệp cần có chiến lược kênh phân phối cụ thể ra sao trên kênh online, minimart, đại siêu thị và siêu thị? Những casestudy thành công của các ông lớn như Vinmart+, Bách Hóa Xanh, Co.op, Tops Market là gì? Mời bạn đọc theo dõi chi tiết trong bài viết này.

5. Insight người tiêu dùng Việt Nam Tết 2022

Giải mã Insight người tiêu dùng dựa trên 4 khía cạnh tiêu biểu:

- Các hoạt động Tết

- Mua sắm dịp Tết

- Đồ ăn và đồ uống

- Quà biếu Tết

MobiWork đã có riêng 1 bài để phân tích sâu về insight người tiêu dùng dịp Tết 2022. Mời bạn xem chi tiết bài viết tại đây

Bài viết của MobiWork cung cấp cho bạn đọc thông tin toàn diện về thị trường phân phối – bán lẻ 2021 và xu hướng tiêu dùng 2022 mong rằng sẽ khơi gợi cảm hứng cho những chiến lược kinh doanh sắp tới của doanh nghiệp.

Link tải trọn bộ Báo cáo mới nhất Vietnam Insight 2022 của Kantar tại đây

*Nguồn: MobiWork DMS